Ilustrasi - Pekerja memperlihatkan pergerakan Indeks Harga Saham Gabungan (IHSG) melalui gawainya di Jakarta (ANTARA FOTO/Puspa Perwitasari)

Analisadaily.com, Jakarta – Memasuki penghujung tahun 2022, para investor di pasar modal umumnya akan segera merealisasikan rencana-rencana investasi yang belum dilakukan sepanjang tahun dan menyiapkan strategi investasinya untuk tahun 2023 mendatang.

Secara historis, sejak tahun 2012 hingga 2021, Indeks Harga Saham Gabungan (IHSG) selalu mengalami kenaikan pada akhir tahun. Hal ini karena para investor, baik ritel maupun institusi berupaya agar kinerja portofolio mereka lebih baik, sehingga pada saat liburan akhir tahun para investor berharap agar mereka bisa tenang dan tidak terlalu memperhatikan naik dan turunnya harga saham.

Oleh karena itu, umumnya investor akan lebih banyak mengalokasikan dana investasi pada saham-saham blue chips atau saham-saham dengan kapitalisasi pasar yang besar dan tercatat di papan utama Bursa Efek Indonesia (BEI).

Saham-saham blue chip tidak sefluktuatif saham-saham yang ada di papan pengembangan dan papan lainnya. Hal ini karena umumnya investor yang mengalokasikan investasi ke saham jenis ini, merupakan tipe investor-investor jangka panjang.

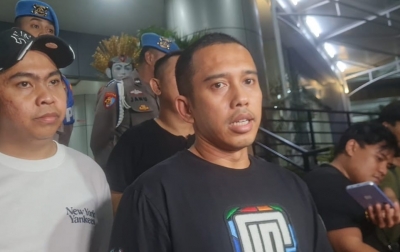

Kepala Kantor Perwakilan Bursa Efek Indonesia (BEI) Sumatera Utara, Muhammad Pintor Nasution mengatakan, pada akhir tahun ini terutama di bulan Desember 2022, juga menjadi waktu bagi para investor untuk kembali melakukan evaluasi atas portofolio investasi.

Ada beberapa langkah yang bisa dilakukan, pertama, mengevaluasi perkembangan hasil investasi. Kedua, mencari informasi mengenai outlook atau prediksi atas situasi pasar finansial, sehingga bisa melakukan penyesuaian komposisi portofolio. Ketiga, mengevaluasi apakah komposisi portofolio saat ini masih sesuai dengan jangka waktu dan tujuan investasi yang ingin dicapai.

Setelah evaluasi dilakukan, maka hasilnya akan menjadi dasar untuk melakukan rebalancing portfolio. Contohnya, di awal tahun komposisi portofolio seorang investor sebanyak 70% ada di saham dan 30% di obligasi. Kemudian, pada kuartal ketiga menjelang akhir tahun ternyata potential gain saham melebihi keuntungan dari investasi di obligasi.

“Sehingga terjadi perubahan komposisi menjadi 90% dana dalam bentuk saham dan 10% dana obligasi,” kata Pintor, Sabtu (10/12).

Pada proses evaluasi inilah, lanjutnya, investor harus memperhatikan apakah dana investasinya telah berkembang sesuai dengan harapan dan tujuan keuangan yang telah ditetapkan sebelumnya. Karena, seiring berjalannya waktu, perubahan dapat terjadi pada profil risiko, portofolio investasi, tujuan, dan jangka waktu investasi setiap investor.

Oleh karena itu perlu dilakukan rebalancing portfolio yang bisa dilakukan dengan cara pemindahan (switching) antar kelas aset, ataupun penambahan dana baru secara berkala (dollar cost averaging).

Bagi investor dengan profil risiko moderat yang ingin mengejar ketertinggalan, bisa memasukkan sedikit porsi saham untuk meningkatkan imbal hasil pada portofolio. Sementara untuk investor yang konservatif, sebaiknya tidak memasukkan produk saham ke dalam portofolionya.

Sedangkan untuk investor tipe agresif, bisa mengisi semua portofolio dengan instrumen saham, atau mengalokasikan sedikit ke surat utang negara atau obligasi korporasi sebagai pengaman jika pasar saham sedang mengalami guncangan.

“Pemilihan produk investasi menjelang akhir tahun dan prospek investasi di masa depan akan memberikan peluang untuk para investor di pasar saham mewujudkan tujuan keuangan jangka panjangnya,” Pintor menjelaskan.

(REL/RZD)